快速瞭解房地合一2.0課稅要點

房地合一稅於2016年1月1日開始實施,為了健全房市、杜絕短期套利投機客,2021年7月1日房地合一2.0版也正式上路,因此簡單整理房地合一稅率圖解懶人包(境內個人適用),讓你快速瞭解房地合一2.0課稅要點。

▌房地合一稅適用日期

登記日期 105.01.01以後

▌房地合一稅持有期間計算

①買賣 ► 個人持有時間

②一般贈與 ► 個人持有時間

③夫妻贈與 ► 個人持有期間+配偶持有期間

④繼承 ►往生者持有期間+繼承人持有期間

▌房地合一稅計算方式

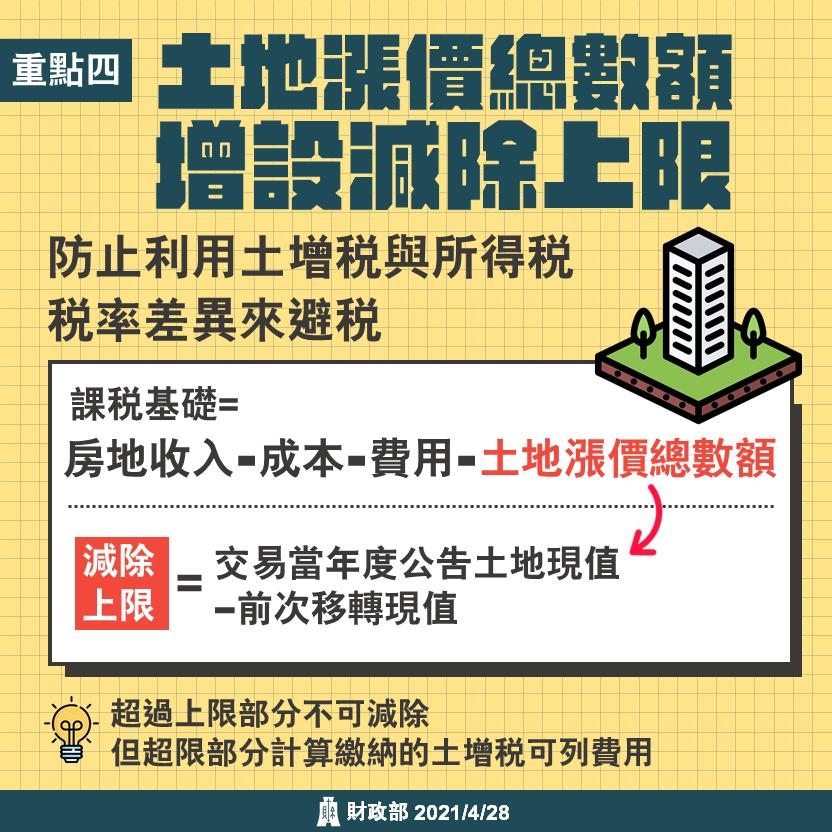

應納稅額=(出售成交價-取得成本-相關費用-土地漲價總數額)x稅率

取得成本►購入之價格+購入房地達可供使用狀態前支付之必要費用

①如契稅、印花稅、代書費、規費、公證費、仲介費等

②所有權移轉登記完成前向金融機構借款之利息

③取得房屋後非2年內能耗竭之增置改良修繕費 (認定權限在各地區稽徵機關)

相關費用►如交易房地所支付之仲介費、廣告費、清潔費、搬運費等;未能提示相關費用證明文件或提示相關費用金額小於成交價額×3%者,按成交價額3%計算,上限新台幣30萬,所得人實際支付的費用如超過該金額,須妥善保留相關單據(如發票等)於申報時提供稽徵機關核實認定

■但使用期間繳納之房屋稅、地價稅、管理費、清潔費、金融機構借款利息等不得列為成本費用

土地漲價總數額►土地稅法規定計算之土地漲價總數額

▌房地合一稅取得成本

①買賣 ► 以購入價格計算

②一般贈與 ► 贈與時之公告土地現值及房屋評定現值計算

③夫妻贈與 ► 以第1次相互贈與前配偶原始取得之價格計算

④繼承 ► 繼承與往生者當初取得成本無關,而是依據繼承當下的房屋評定現值與土地公告現值來計算

▌房地合一稅稅率

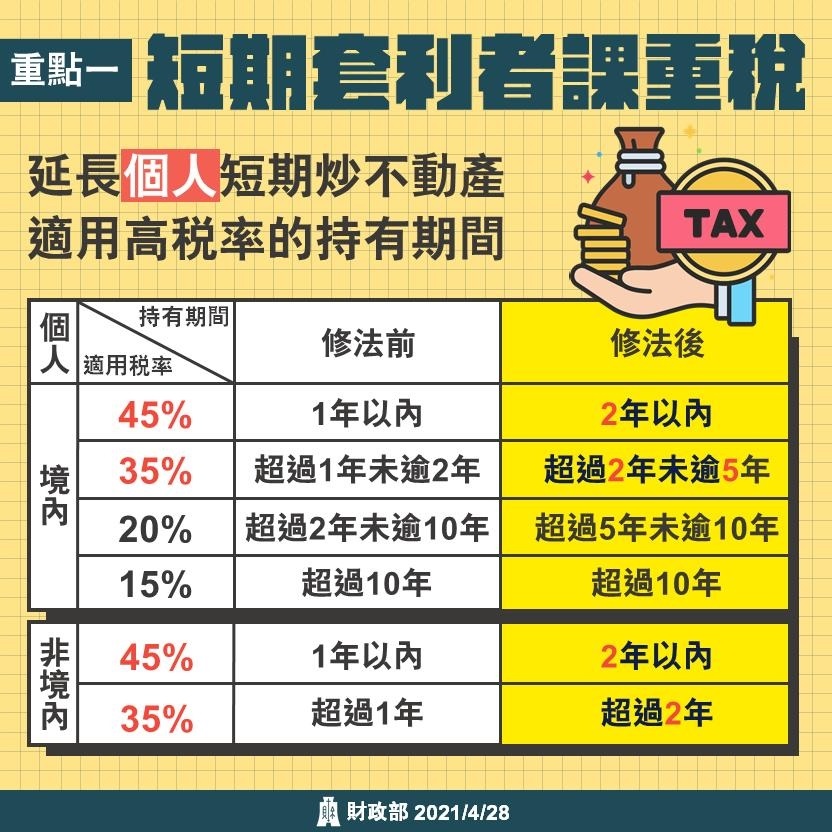

持有時間

① 2年內 ► 45%

②超過2年小於5年 ► 35%

③5年以上 小於10年 ► 20%

④持有超過10年 ► 15%

▌房地合一稅自用優惠稅率

適用條件

①個人或其配偶、未成年子女辦竣戶籍登記、持有並居住於該房屋連續滿6年

②交易前6年內,無出租、供營業或執行業務使用

③個人與其配偶及未成年子女於交易前6年內未曾適用自住房地免稅優惠

►適用自住房地優惠免稅額 400萬元,超過部份適用10%

▌房地合一稅重購退稅

如果是繼承或贈與取得,因取得成本的認定很低,將會被課高額的房地合一稅,可以利用重購退稅減少損失喔!

期限►2年內買賣換屋,無論是先買後賣還是先賣後買

自用住宅條件

►設有戶籍(本人或其配偶或未成年子女)

►房屋須為本人或配偶所有

►出售前1年內無出租或營業使用

限制條款

►5年內該屋不能改做其他用途或再移轉,違者須繳回退稅

退稅方式

►小屋換大屋全額退稅

►大屋換小屋依比例退稅

延伸閱讀

房地合一後,贈與子女前需釐清的三大問題

近期房地合一稅升級對未來房市有何影響

房地合一是什麼?阿賴房地資訊